社会保険の扶養の条件が年間130万未満というのは知ってるけど、それってパートやアルバイトの話だよね

個人授業主の妻を扶養に入れたい場合は売上が130万未満ならいいの?それとも所得??

これから扶養に入ろうと考えている人も、すでに扶養に入っていてこれから個人事業主になろうとしている人も疑問に思うポイントですね!

実際に社会保険事務所に確認したので解説していきます!

✔︎記事の内容

- 個人事業主の妻や夫を社会保険の扶養に入れるための収入条件とは【売上ー管轄の保険組合が認める経費が130万未満】

- 扶養に入るまでの流れとポイント

- 実は130万超えてても扶養に入れる可能性がある【税務上の扶養に入れている場合は実質オッケー】

- 条件満たしていないことがバレた場合どうなるのか

個人事業主の妻や夫を社会保険の扶養に入れるための収入条件とは【売上ー管轄の保険組合が認める経費が130万未満】

個人事業主はアルバイトやパートと違って、お金を稼ぐための必要経費が認められているので、一概に売上=収入ではありません

では、社会保険における個人事業主の収入とは何をさしているのでしょうか

ググってみるとほとんどの記事が「各保険組合によって条件が様々だから直接問い合わせてね」という曖昧な記事ばかりです

それをするのが手間だからググったんだろがい!!

と、思わず突っ込んでしまいました

そこで詳しく調べてみると、多くの保険組合が

「売上ー管轄の保険組合が認める経費が130万未満」

という基準を採用していることがわかりました

具体的に管轄の保険組合が認める経費とは??

その事業を営むに当たって絶対的に必要とされる経費です

具体的には仕入れや材料費などの売上原価です

確定申告の時に計上するような接待交際費や交通費や広告宣伝費は社会保険においては経費として認められません

売上–経費をどう証明するのか【実は証明しようが無い】

添付書類に直近の確定申告書という記載が概要にあるものの、実際は証明しようがありません

というのも確定申告書は去年の収入であって今年の収入とは関係ないからです

過去記事にも書いた通り、社会保険の扶養判定は過去ではなく今後の見込み年収で判断します

なので確定申告書を提出させるものの、直接的には扶養の判定にさほど影響ないということになります

実際に年金事務所に問い合わせた時のやりとりです

はい、〇〇年金事務所です

個人事業主の配偶者を社会保険の扶養に入れるための条件についてお聞きしたいのですが、見込み収入130万未満というのはどのように判断したらいいですか?

売上から直接的な経費を引いてもらって、それが130万未満かどうで判断してください

それは調べて理解したんですが、収入って過去ではなく今後の見込み収入ですよね?それはどう判断したらいいですか?

申請書におおよその見込み収入を書いて頂いて直近の確定申告書を添付して申請してください。それで判定しますので

でも、確定申告書は去年の収入であってこれからの収入とは関係無いですよね?なのに確定申告書で判断されてしまうんですか?今収入が激減してるけど、去年は130万以上の人なんていっぱいいませんか??

確かにそうですね~

現在収入が減って今後もその状態が続きそうで、売上から直接的な経費を引いたものが130万未満になる見込みでしたら扶養に入れます

それだと確定申告書の提出って意味なく無いですか?

まぁ、確かにそうですね~

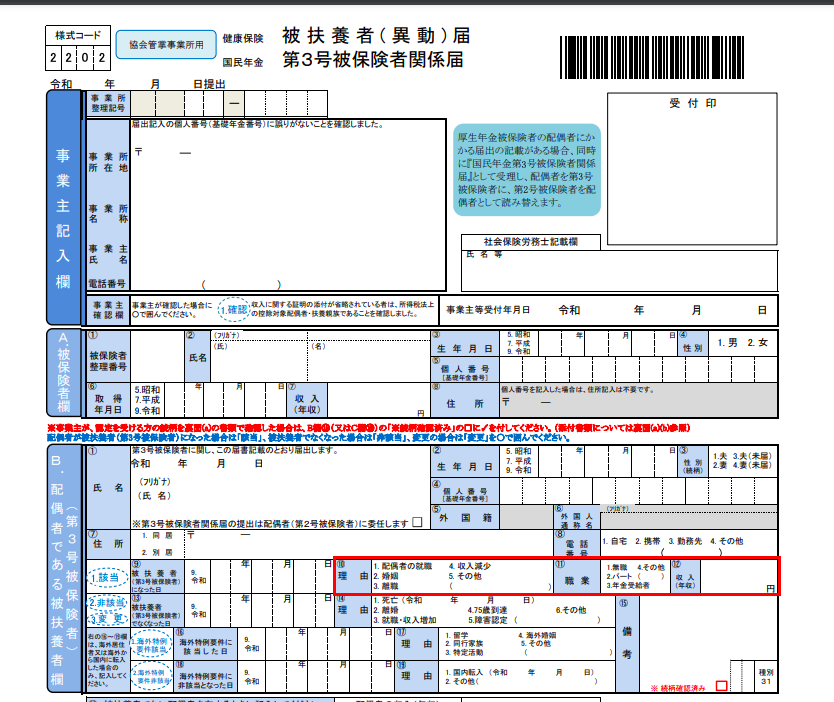

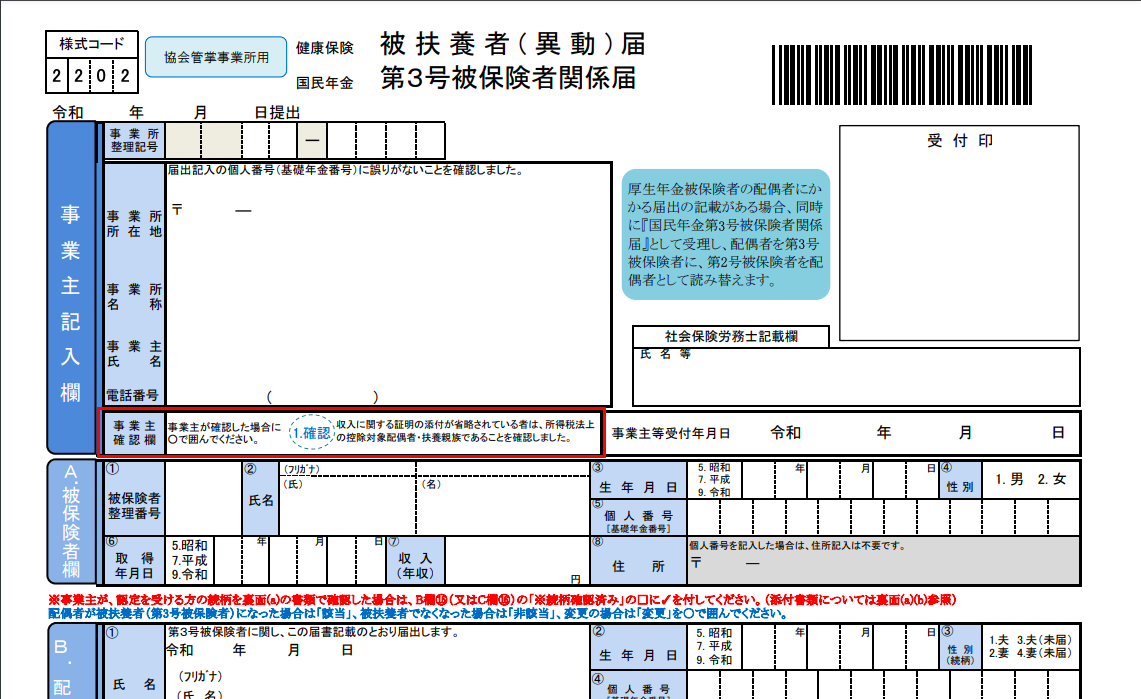

扶養に入るまでの流れとポイント

- 会社の社会保険担当者に妻や夫を扶養に入れたいと伝える

- 申請書をもらって記入&提出

- 社会保険担当者がチェックし問題なければ保険組合と年金事務所に提出

- 後日扶養に入れた妻や夫の保険証が届く

届け出を書く時の具体的なポイント

- 被扶養者届けの扶養に入れる理由の収入減少に○をする

- 職業欄はその他に◯をし、自営業と記入

- 収入欄は売上-直接的な経費という考え方に沿って130万未満の金額を記入する(証明しようが無いので見込みで書くしかない)

これでまず提出をしてみます

確定申告書を求められた場合は

「これは去年の収入ですが、今年は売上が激減してそこから直接的な経費を引いた額は届け出に記入した通りになる見込みです」と補足説明をして提出しましょう

これで担当者はオッケーしてくれるはずです

実は130万超えでも扶養に入れる可能性がある【税務上の扶養に入れている場合は実質オッケー】

扶養を申請する被扶養者届をよく見ると

「収入の関する証明の添付が省略されている者は、所得税法上の控除対象配偶者・扶養親族であることを確認しました」という事業主確認欄があります

税金上の扶養になっているなら確定申告書の提出はなくていいでよということです

これがどういうことか分かりますか?

確定申告で接待交際費や広告費を計上して税務上の扶養に入っていれば、社会保険の基準に照らし合わせた収入が130万超えてしまうような人たちも社会保険の扶養に入れてしまう可能性があるわけです

社会保険は今後の見込み収入が判定基準なのに、過去の収入が判定基準の税務上の扶養に入れてるならオッケーというのは矛盾感が否めないですね

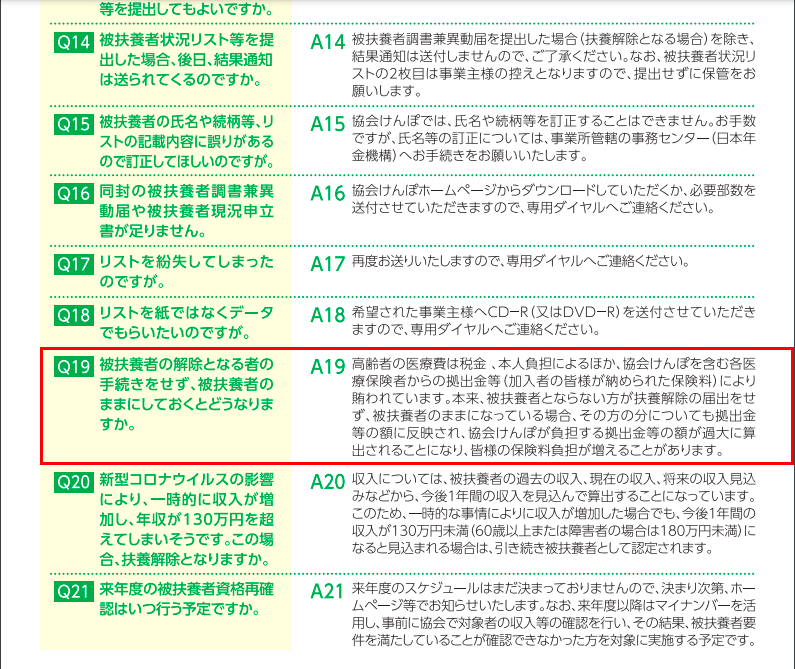

条件満たしていないことがバレた場合どうなるのか

こんなにも曖昧で矛盾と性善説で成り立っている制度なわけですから、悪意の有無に関わらず厳密には扶養の条件を満たしていないのに扶養に入ってる人がいっぱいいてもおかしくないはずです

では、それが後に発覚した場合はどうなるのか?

保険組合の負担が増えてみんなの保険料負担が増えるとやんわり警告している程度で、特に罰則などはないようです

罰がないなら楽勝だな!

ひゃっほーい!

悪用厳禁!!

罰がないからといって油断はできません

直接的な罰がなくても過去にさかのぼって扶養から外れることはあるようです

その場合、さかのぼって外れた期間は本来国民健康保険と国民年金に加入しないといけないのにどちらも未納となっているので、さかのぼって払わないといけない可能性があります

また、その期間に病院で保険証を使っている場合は自己負担額3割で受診していたはずなので、残りの7割も請求される可能性もあります

くれぐれも悪用しないように!!

まとめ

- 個人事業主の妻や夫を社会保険の扶養に入れるための収入条件は、売上ー管轄の保険組合が認める経費が130万未満

- 管轄が認める経費は事業を営む上での絶対的にかかる経費(接待交際費や広告費はNG)

- 実は130万超えてても税務上の扶養に入れていれば、社会保険の扶養にも入れる可能性がある

社会保険の扶養は恩恵が大きいので、仕組みを理解してしっかり活用できるようにしよう!

そもそもの制度や仕組の解説